980

79

Dalam menjalankan sebuah Perseroan Terbatas (PT), salah satu aspek penting yang tidak boleh diabaikan adalah kewajiban perpajakan.

Sebagai entitas bisnis yang diakui secara hukum, PT memiliki tanggung jawab untuk membayar pajak yang terkait dengan berbagai kegiatan usaha yang dijalankan.

Memahami jenis-jenis pajak yang berlaku bagi sebuah PT menjadi kunci untuk menjaga kepatuhan hukum sekaligus memastikan kelangsungan usaha berjalan lancar.

Pada artikel ini, kita akan membahas jenis-jenis pajak yang harus diketahui oleh setiap pemilik PT.

Dengan pemahaman yang baik, pemilik bisnis dapat lebih mudah mengelola kewajiban pajak perusahaan, menghindari denda, serta memastikan perencanaan keuangan yang lebih baik.

Baca juga : Izin K3L : Langkah Mudah Memenuhi Standar Keselamatan Kerja

Pajak Perseroan Terbatas (PT) adalah kewajiban yang harus dipenuhi oleh perusahaan dalam menjalankan kegiatan usahanya di Indonesia.

Sebagai badan hukum yang terpisah dari pemiliknya, PT memiliki kewajiban untuk membayar pajak atas penghasilan dan transaksi bisnis yang terjadi.

Pajak-pajak ini meliputi berbagai jenis seperti Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN), dan Bea Materai, tergantung pada aktivitas bisnis yang dijalankan oleh perusahaan.

Pengertian Pajak Penghasilan (PPh)

Pajak Penghasilan (PPh) adalah pajak yang dikenakan oleh pemerintah terhadap penghasilan yang diperoleh oleh individu atau badan usaha, baik yang bersumber dari dalam negeri maupun luar negeri.

Penghasilan yang dikenakan PPh mencakup berbagai jenis, seperti gaji, upah, keuntungan usaha, dividen, bunga, royalti, hingga hadiah.

Tujuan dari PPh adalah untuk mengumpulkan dana yang akan digunakan pemerintah untuk pembiayaan pembangunan dan operasional negara. Setiap wajib pajak memiliki kewajiban untuk menghitung, melaporkan, dan membayar pajak penghasilannya sesuai ketentuan yang berlaku.

Pengertian Pajak Pertambahan Nilai (PPN)

Pajak Pertambahan Nilai (PPN) adalah pajak yang dikenakan atas setiap penyerahan barang dan jasa yang dilakukan oleh pengusaha dalam rangka menjalankan usahanya.

PPN dikenakan pada setiap tahap produksi dan distribusi, mulai dari produsen hingga konsumen akhir, dengan tujuan untuk mengenakan pajak berdasarkan nilai tambah yang dihasilkan pada setiap tahapan.

Besaran tarif PPN yang umum berlaku di Indonesia adalah 11% dari harga jual barang atau jasa.

PPN merupakan sumber pendapatan negara yang signifikan dan digunakan untuk mendanai berbagai program pemerintah, termasuk pembangunan infrastruktur dan pelayanan publik.

Dalam sistem PPN, pengusaha yang terdaftar sebagai pengusaha kena pajak (PKP) berhak untuk mengkreditkan pajak masukan (PPN yang dibayar saat membeli barang atau jasa) terhadap pajak keluaran (PPN yang dipungut saat menjual barang atau jasa), sehingga hanya membayar selisihnya ke negara.

Pengertian Bea Materai

Bea Materai adalah pajak yang dikenakan atas dokumen tertentu yang bersifat resmi, seperti akta, perjanjian, atau surat-surat lainnya yang memiliki kekuatan hukum.

Pajak ini dikenakan untuk memberikan validitas dan kekuatan hukum pada dokumen tersebut, serta sebagai sarana untuk mencatat dan mengawasi transaksi yang terjadi.

Di Indonesia, Bea Materai diatur dalam Undang-Undang Nomor 10 Tahun 2020 tentang Bea Materai.

Besaran tarif Bea Materai yang berlaku saat ini adalah Rp 10.000 untuk dokumen yang bernilai hingga Rp 1.000.000 dan Rp 6.000.000 untuk dokumen yang bernilai lebih dari Rp 1.000.000.

Pembayaran Bea Materai dapat dilakukan melalui berbagai saluran, seperti kantor pos, bank, atau melalui aplikasi pembayaran digital. Dengan membayar Bea Materai, dokumen tersebut diakui sebagai sah dan dapat digunakan sebagai alat bukti dalam proses hukum.

Penting bagi pemilik PT untuk memahami kewajiban pajak ini agar perusahaan tetap sesuai dengan ketentuan hukum dan menghindari sanksi atau denda.

Selain itu, dengan memahami jenis-jenis pajak yang dikenakan, pemilik PT dapat lebih mudah merencanakan strategi bisnis dan mengelola beban keuangan perusahaan.

Baca juga : Merger Perusahan : Langkah-Langkah Sukses Menggabungkan Kekuatan BIsnis

Pengetahuan tentang pajak yang relevan bagi PT juga membantu dalam proses pelaporan keuangan secara akurat dan tepat waktu.

Kesadaran akan pentingnya kepatuhan pajak menjadi bagian integral dari tata kelola perusahaan yang baik, dan membantu menciptakan reputasi bisnis yang positif di mata pemerintah serta publik.

Berikut adalah dasar hukum yang berkaitan dengan pajak yang harus diketahui oleh pemilik Perseroan Terbatas (PT):

UU ini mengatur mengenai kewajiban perpajakan bagi individu dan badan, termasuk PT. Pajak Penghasilan yang dikenakan kepada PT berkaitan dengan laba yang diperoleh dan pendapatan lainnya.

UU ini mengatur tentang pajak yang dikenakan atas setiap transaksi jual beli barang dan jasa. PT yang melakukan kegiatan usaha dan menghasilkan barang atau jasa wajib memahami kewajiban PPN.

UU ini mengatur tentang pemungutan Bea Materai yang dikenakan pada dokumen tertentu. Sebagai pemilik PT, penting untuk memperhatikan dokumen yang memerlukan Bea Materai agar tidak melanggar ketentuan hukum.

Peraturan ini memberikan pedoman bagi wajib pajak, termasuk PT, mengenai cara pembayaran dan pelaporan pajak yang tepat sesuai dengan ketentuan yang berlaku.

Setiap daerah memiliki peraturan pajak yang berbeda, seperti Pajak Reklame, Pajak Hotel, dan Pajak Restoran. Pemilik PT perlu mengetahui pajak yang berlaku di daerah tempat usaha beroperasi.

Dengan memahami dasar hukum ini, pemilik PT dapat menjalankan kewajibannya dalam perpajakan secara benar dan menghindari masalah hukum di masa depan.

A. Manfaat Pajak Penghasilan (PPh) untuk PT

Berikut adalah beberapa manfaat Pajak Penghasilan (PPh) bagi Perseroan Terbatas (PT):

PPh merupakan salah satu sumber pendapatan negara yang penting. Melalui pembayaran pajak, PT berkontribusi pada pembangunan infrastruktur, kesehatan, pendidikan, dan berbagai program sosial lainnya yang bermanfaat bagi masyarakat.

Dengan memenuhi kewajiban perpajakan, PT dapat menunjukkan komitmennya terhadap kepatuhan hukum dan etika bisnis. Hal ini dapat meningkatkan reputasi perusahaan di mata stakeholder, termasuk pelanggan, investor, dan mitra bisnis.

Memahami kewajiban PPh membantu PT dalam perencanaan keuangan dan anggaran. Dengan mengetahui pajak yang harus dibayar, perusahaan dapat lebih baik dalam mengelola arus kas dan mengoptimalkan pengeluaran.

PPh juga memberikan peluang bagi PT untuk memanfaatkan berbagai fasilitas dan insentif perpajakan yang ditawarkan oleh pemerintah, seperti pengurangan pajak untuk investasi di sektor tertentu atau untuk pengembangan usaha mikro, kecil, dan menengah (UMKM).

Kewajiban membayar PPh mendorong PT untuk meningkatkan kinerja bisnisnya. Untuk meminimalkan pajak yang harus dibayar, perusahaan akan lebih fokus pada efisiensi operasional dan profitabilitas, sehingga berdampak positif pada pertumbuhan usaha.

Pembayaran PPh yang tepat waktu memberikan perlindungan hukum bagi PT dari sanksi dan denda yang mungkin dikenakan akibat ketidakpatuhan perpajakan. Hal ini juga membantu perusahaan menjaga hubungan baik dengan otoritas pajak.

Dengan memahami manfaat PPh, pemilik PT dapat mengelola kewajiban perpajakan dengan lebih efektif dan memanfaatkan peluang yang ada untuk mendukung pertumbuhan dan keberlanjutan bisnis.

B. Manfaat Pajak Pertambahan Nilai (PPN) Untuk PT

Berikut adalah beberapa manfaat Pajak Pertambahan Nilai (PPN) bagi Perseroan Terbatas (PT):

PPN merupakan salah satu sumber utama pendapatan negara yang digunakan untuk mendanai berbagai program pembangunan. Dengan membayar PPN, PT berkontribusi terhadap pertumbuhan ekonomi dan pembangunan infrastruktur di negara ini.

Melalui kewajiban PPN, PT didorong untuk menjalankan kegiatan usaha secara legal dan transparan. Hal ini meningkatkan kepercayaan konsumen dan mitra bisnis, serta menciptakan lingkungan usaha yang lebih sehat.

PT berhak atas pengembalian PPN masukan dari barang dan jasa yang dibeli untuk keperluan usaha. Ini dapat mengurangi beban pajak yang harus dibayar dan meningkatkan arus kas perusahaan, sehingga memungkinkan untuk reinvestasi dalam bisnis.

Kewajiban untuk memungut dan melaporkan PPN mendorong PT untuk lebih disiplin dalam hal administrasi perpajakan. Dengan demikian, PT dapat menghindari masalah hukum dan sanksi dari otoritas pajak.

Pemerintah sering kali memberikan fasilitas atau insentif pajak untuk sektor tertentu yang dapat mempengaruhi kewajiban PPN. PT dapat memanfaatkan insentif ini untuk memperbaiki kinerja keuangan dan daya saing di pasar.

Dengan menambahkan PPN dalam harga jual produk, PT dapat meningkatkan transparansi harga dan menciptakan persepsi nilai yang lebih baik di mata konsumen. Hal ini dapat memperkuat posisi PT di pasar dan meningkatkan daya tarik produk.

PPN juga berfungsi sebagai alat untuk mendorong konsumsi dan investasi. Dengan mengenakan PPN pada barang dan jasa, pemerintah dapat mengarahkan aliran investasi ke sektor-sektor yang diinginkan, yang pada gilirannya dapat meningkatkan permintaan pasar.

Melalui pemahaman yang baik tentang manfaat PPN, PT dapat mengelola kewajiban perpajakan secara lebih efektif dan mengoptimalkan peluang untuk mendukung pertumbuhan dan keberlanjutan bisnis.

Berikut adalah jenis-jenis Pajak Penghasilan (PPh) yang berkaitan dengan Perseroan Terbatas (PT):

Pajak yang dikenakan atas penghasilan yang diperoleh oleh badan hukum, termasuk PT. Tarif PPh Badan saat ini adalah 22% dari penghasilan kena pajak. Pajak ini mencakup semua jenis penghasilan yang diperoleh PT selama satu tahun pajak.

Meskipun lebih dikenal untuk individu, PPh Pasal 21 juga berlaku untuk PT sebagai pemberi kerja yang membayar gaji dan upah kepada karyawan. PT wajib memotong PPh Pasal 21 dari gaji karyawan dan menyetorkannya ke kas negara.

Pajak ini dikenakan atas transaksi tertentu yang dilakukan oleh PT, termasuk pengadaan barang dan jasa dari pihak lain. PT sebagai pembeli barang atau jasa dapat dikenakan PPh Pasal 22, yang dipotong dari nilai transaksi.

Pajak ini dikenakan atas penghasilan yang diterima oleh pihak ketiga, seperti penyedia jasa atau pemilik aset, dari PT. Contohnya adalah sewa gedung atau royalti. PT wajib memotong PPh Pasal 23 saat melakukan pembayaran kepada pihak yang menerima penghasilan.

Ini adalah angsuran bulanan PPh yang harus dibayar oleh PT. Angsuran ini dihitung berdasarkan estimasi penghasilan tahun berjalan dan disetorkan setiap bulan.

Ini adalah angsuran bulanan PPh yang harus dibayar oleh PT. Angsuran ini dihitung berdasarkan estimasi penghasilan tahun berjalan dan disetorkan setiap bulan.

Beberapa jenis penghasilan tertentu yang diterima oleh PT dapat dikenakan PPh Final. Misalnya, pajak atas penghasilan dari usaha mikro dan kecil yang memiliki batasan tertentu. Pajak ini dianggap final dan tidak dapat dikreditkan lagi.

Jika PT membayar penghasilan kepada subjek pajak luar negeri (misalnya, bunga, royalti, atau imbalan jasa), PPh Pasal 26 dikenakan. Tarif umumnya adalah 20% dari jumlah penghasilan bruto.

Penting bagi pemilik PT untuk memahami berbagai jenis PPh ini agar dapat memenuhi kewajiban perpajakan secara tepat dan menghindari masalah hukum yang mungkin timbul akibat ketidakpatuhan.

Dalam menjalankan sebuah Perseroan Terbatas (PT), pemilik tidak hanya dihadapkan pada tantangan pengelolaan bisnis, tetapi juga harus memperhatikan aspek perpajakan yang sangat penting.

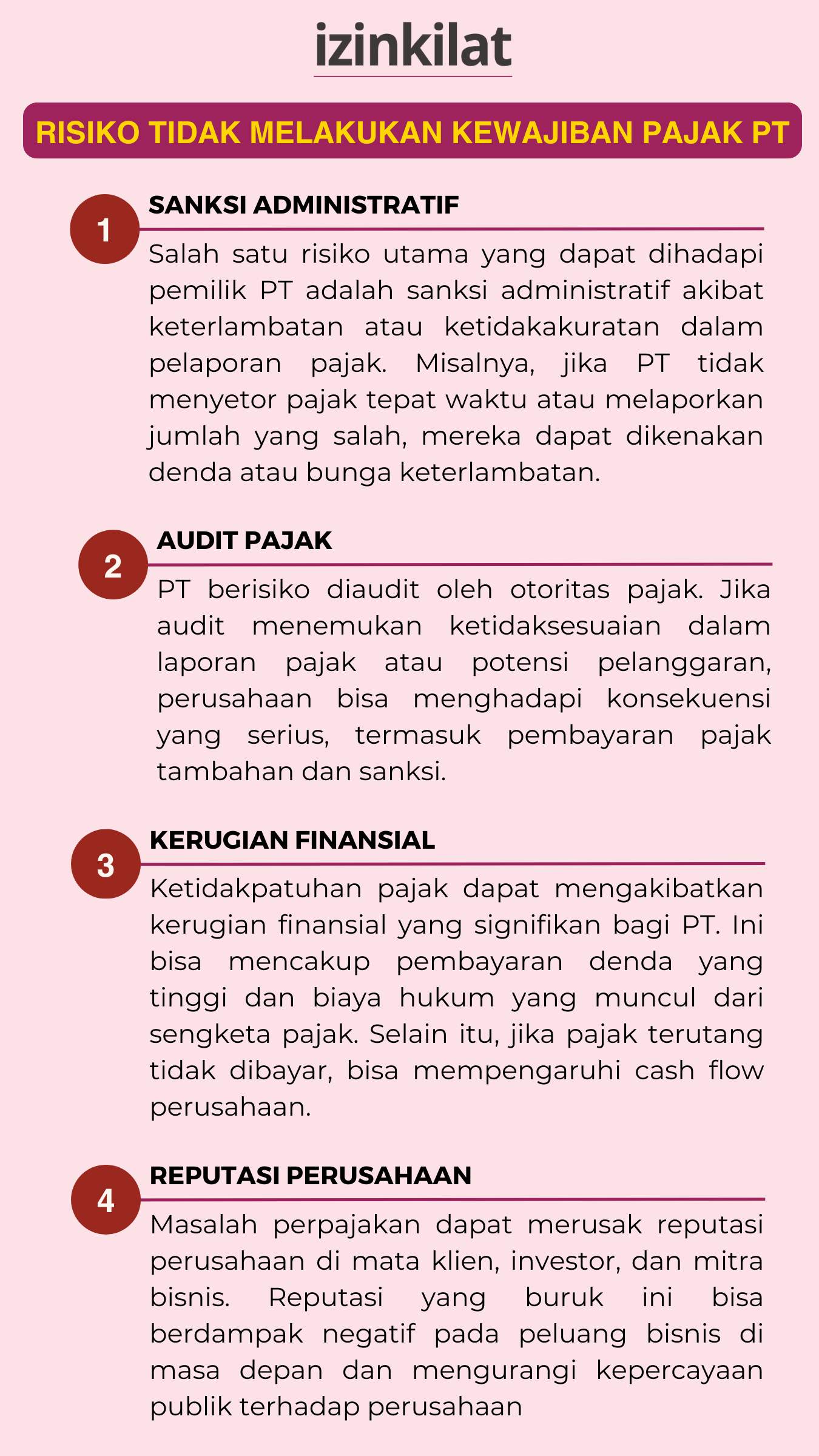

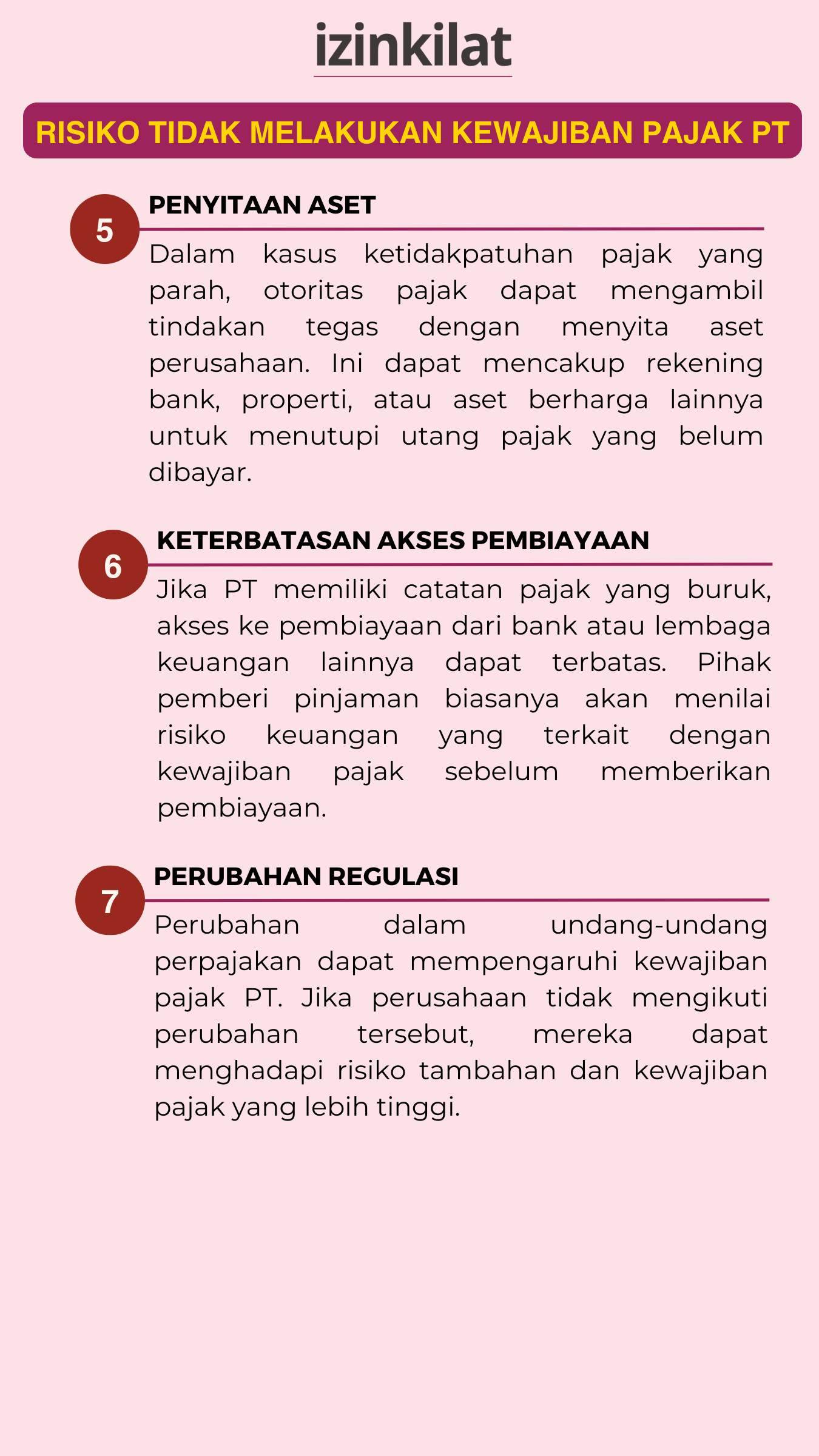

Salah satu risiko yang dapat muncul adalah sanksi administratif. Jika PT terlambat dalam pelaporan atau pembayaran pajak, atau jika terdapat kesalahan dalam laporan pajak, perusahaan bisa dikenakan denda yang cukup berat.

Keterlambatan dalam menyetor pajak juga dapat berujung pada bunga keterlambatan yang menggerogoti keuangan perusahaan.

Selain itu, risiko audit pajak juga menjadi perhatian. Otoritas pajak memiliki wewenang untuk melakukan audit terhadap laporan keuangan dan perpajakan PT.

Jika audit menemukan ketidaksesuaian atau potensi pelanggaran, perusahaan bisa menghadapi konsekuensi serius, seperti pembayaran pajak tambahan, denda, atau bahkan masalah hukum.

Ketidakpatuhan pajak ini tidak hanya berpotensi menimbulkan kerugian finansial yang signifikan, tetapi juga dapat merusak reputasi perusahaan di mata klien dan mitra bisnis.

Selanjutnya, ketidakpatuhan dalam kewajiban perpajakan dapat mengakibatkan penyitaan aset. Dalam situasi di mana PT tidak mampu memenuhi kewajiban pajaknya, otoritas pajak dapat mengambil tindakan tegas dengan menyita aset-aset berharga perusahaan.

Baca juga : Pengertian dan Manfaat PPH 0,5% untuk Badan Usaha

Risiko ini sangat merugikan karena tidak hanya mengganggu operasional perusahaan, tetapi juga dapat mempengaruhi cash flow dan kemampuan perusahaan untuk berkembang.

Oleh karena itu, sangat penting bagi pemilik PT untuk memahami dan memenuhi kewajiban perpajakan secara tepat waktu, agar bisnis tetap berjalan lancar tanpa terhambat oleh masalah yang terkait dengan pajak.

Berikut adalah beberapa risiko yang mungkin dihadapi oleh pemilik Perseroan Terbatas (PT) terkait pajak:

Memahami risiko-risiko ini penting bagi pemilik PT agar dapat mengambil langkah-langkah proaktif dalam memenuhi kewajiban perpajakan dan melindungi perusahaan dari potensi masalah di masa depan.

Sebagai pemilik Perseroan Terbatas (PT), pemahaman tentang berbagai jenis pajak yang harus dibayarkan adalah hal yang sangat penting. Pajak tidak hanya menjadi kewajiban yang harus dipenuhi,

tetapi juga berfungsi sebagai kontribusi terhadap pembangunan negara dan masyarakat. Dengan mengetahui jenis-jenis pajak seperti Pajak Penghasilan (PPh), Pajak Pertambahan Nilai (PPN), dan Bea Materai, pemilik PT dapat mengelola keuangan perusahaan dengan lebih baik dan terhindar dari risiko hukum yang dapat merugikan.

Di samping itu, penting bagi pemilik PT untuk selalu mengikuti perkembangan peraturan perpajakan yang ada, karena kebijakan pajak dapat berubah sesuai dengan kebutuhan dan kondisi ekonomi.

Memiliki penasihat pajak atau tim akuntansi yang handal juga bisa membantu dalam memastikan kepatuhan pajak dan memaksimalkan manfaat yang bisa didapatkan.

Baca juga : Cara Membuat NIB dan Syaratnya

Dengan begitu, PT tidak hanya akan berjalan dengan baik dari segi operasional, tetapi juga berkontribusi positif kepada masyarakat dan negara melalui kewajiban pajak yang dipenuhi. Dalam dunia bisnis yang kompetitif ini, memahami pajak adalah langkah cerdas menuju kesuksesan jangka panjang.

Penulis : Prisca Kesuma Wardhani